股权投融资实务系列:详解VIE架构(一)—何为VIE架构?如何搭建VIE架构?

更新时间:2024-11-27浏览次数:829

引言

在涉及跨境投资实务中,广泛存在且被经常探讨的一种投资模式,即VIE架构。这种方式尤其被中国的互联网高科技企业所青睐,自2000年新浪在美国IPO首创VIE架构以来,VIE架构成为多数企业尤其是互联网企业赴美上市的首选(例如腾讯、阿里、B站、百度等),目前在美股实现上市的285只中概股中,共有至少220家搭建了VIE架构。这是一种为了规避外商投资的限制而采取的一种迂回投资模式,设计的主体比较多,而且在架构搭建方面尤为复杂。

笔者律师团队将通过系列文章,为大家从模式架构、架构搭建、优劣势分析、结汇入境、架构拆除和BVI及开曼经济实质法对VIE架构影响等方面详细解读,从而全面理解其架构内涵。

何为VIE架构

VIE,即Variable Interest Entities,直译就是“可变利益实体”,但国内一般称为“协议控制”,具体的解释是:“所谓

VIE,即Variable Interest Entities,直译就是“可变利益实体”,但国内一般称为“协议控制”,具体的解释是:“所谓VIE架构,就是通过中国法律项下的合同安排,使境外投资公司在没有直接股权关系的情况下控制国内公司的运营,由此按照国际会计准则将国内公司的财务数据并入境外投资公司的财务报表。”

近些年来,对于受外资准入限制的一些行业,外资为了能够完成对境内相关企业的投资,经常采用协议控制的方式进行投资。采用VIE架构模式的中国公司,*初多为互联网企业,其目的主要是符合工信部和新闻出版总署对提供“互联网增值服务”的相关规定。中国互联网公司大多因为接受境外融资而成为“外资公司”,但很多牌照只能由内资公司持有,工信部就明确规定网络内容服务商是内资公司才能拥有,所以这些公司往往成立由内地自然人控股的内资公司持有经营牌照,用另外的合约来规定持有牌照的内资公司与外资公司的关系。后来这一架构被推而广之,应用在众多非互联网赴美上市的公司当中。

VIE架构模式与股权直接投资的核心区别,在于控制权的路径与稳定性不同。股权直接投资是通过投资到被投公司,投资人成为股东后,行使股东的各项权利,进而控制被投公司;而VIE架构模式主要依靠层层设立的境外公司,通过在境内的WFOE,与被投公司及其股东签署一系列协议(包括独家业务经营与咨询协议、股权购买期权协议、授权委托协议、股权质押协议等)的方式,控制被投公司的经营利润,在境外*顶层公司(一般是开曼公司)层面实现财务报表的合并,从而控制被投公司。可以看出,VIE控制模式依赖的是协议,而股权直接投资控制模式依赖的是股东权利,前者的稳定性明显不如后者。

VIE架构的搭建

中国境内投资者搭建VIE架构通常按照以下步骤进行:

1. 搭建境外架构

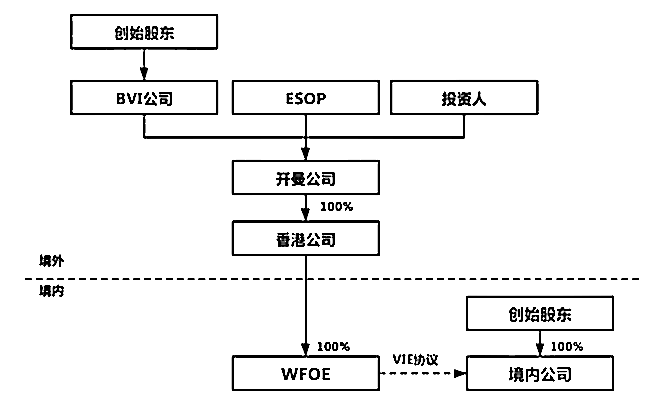

这一过程的工作主要包括:创始人在英属维京群岛设立境外持股公司(BVI公司)、BVI公司在开曼群岛设立拟上市主体—开曼公司、开曼公司在香港设立公司等。在一些情形下,基于未来资产剥离便利性和税务规划的考虑,可能还会在开曼公司和香港公司之间再搭建一层BVI公司。

2. 办理37号文登记及ODI登记

如果境内投资人是自然人,根据37号文及相关配套文件,创始人、投资人等向外汇局申请办理境外投资外汇登记手续。如果境内投资人是机构身份,需要按照规定办理完成ODI登记,方可进行境外投资。

3. 设立WFOE并签署VIE协议

这一过程的工作主要包括:香港公司在中国境内设立外商独资企业(WFOE),WFOE再与境内运营实体签署一系列VIE协议等。

搭建完成后的VIE架构如下图所示。