股权投融资实务系列:详解VIE架构(二)— *完整的VIE架构的优劣势分析

更新时间:2024-12-24浏览次数:923

引言

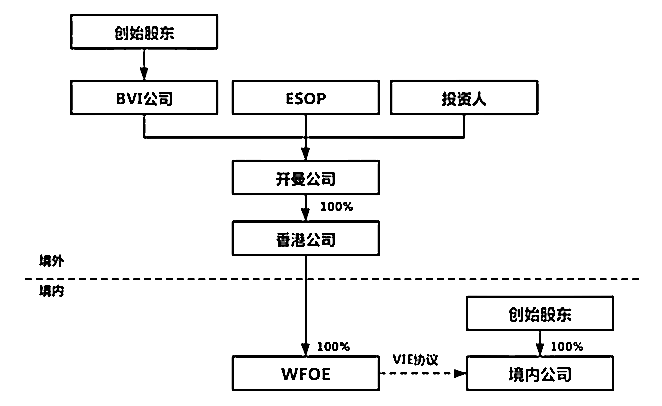

在上期系列文章中,主要针对VIE架构的基本逻辑和搭建流程进行了分析。事实上,通过VIE架构的安排,公司可以获得诸多好处,既可以满足国内监管要求,也可以满足境外上市条件,但是国内相对模糊的政策,使其一直处于某种不确定的状态,其是否可以成为真正意义的结构利器呢?

笔者律师团队将通过本篇实务文章,针对VIE架构的优劣势进行全面分析,形成更加客观的认识,从而准确灵活地运用该结构。

VIE架构的优势

1. 打开融资通路,推动公司发展

一方面,对一些特定行业设立海外架构可以在促进公司发展的同时,有利于公司接受海外优质的融资资金,进一步打开融资通路,全面深度赋能,帮助公司实现快速决策和健康发展。

另一方面,中国大陆有相对严格的外汇管制政策,如果有VIE架构,更容易得到投资机构的信赖,便于海外资本的进入。

2. 突破外资行业限制,拓宽发展领域

中国法律对部分领域是禁止或限制外资进入的,如互联网信息服务、旅游、网络出版、教育、娱乐等,在搭建VIE架构后,可以规避行业的禁止或限制规定,拓宽发展领域。

3.简化上市程序,降低上市门槛,推动上市进程

一方面,根据现行中国大陆法律法规的相关规定,境内公司到境外上市需要进行严格的审批,这样导致部分公司可能错过上市的*佳窗口期,而搭建VIE架构可以进一步简化流程,推动上市进程。

另一方面,根据现行中国大陆法律法规的相关规定,境内公司到境外上市需要满足“四五六”原则,即企业总资产不得少于4亿,上一年利润不少于6000万,上市的融资额度不少于5000万美元,对于多数公司而言,这是一个极为苛刻的标准,而通过VIE架构的搭建,可以显著降低上市门槛,推动上市进程。

4.设立投融资平台,实现多元化发展

VIE架构搭建以后,海外公司可以选择合适的注册地进行投融资,从而成为投融资平台,便于公司进行海外布局,有利于实现多元化发展。

5.规避投资风险,实现风险隔离

VIE架构实现了公司“经营权”和“收益权”的分离,境外实体获得了收入和资产,境内实体负责经营和管理。通过VIE协议,公司就能一举两得,既满足国内监管的要求,又满足境外上市要求,同时满足双重标准。境内外的公司虽然是协议关联,但又彼此独立,不存在系统性金融风险的情形。另外,基于中间控股公司的独立法人人格,可以一定程度上有效隔离不良资产、债务风险以及破产风险等。

6.享有税收优惠,降低融资成本

VIE架构的公司通过在开曼等境外设立企业,不仅可以规避国内现行的监管政策和外汇管制,也可以享受当地税收优惠政策和低成本的股份转让,同时也有利于其在香港等地区申请挂牌上市。通过选择享有税收优惠协定的国家和地区,可以享受股息和财产转让的优惠税率。目前很多海外公司税制简单,税率低,注册海外公司可以有效实现税务的合理筹划。

7.结构和协议的控制,实现控制权

VIE架构通过多层架构设计,可以根据实际控制人要求设计融资及退出机制安排,从而可以通过结构和协议的设计,实现自身的控制权。

VIE架构的劣势

1.政策及合规性风险

在国家现行的法律法规制度下,VIE架构一直处于“暧昧”状态,没有明文规定说可以并颁发“准生证”,也没有明文限制并一刀切,所以VIE架构面临着政策的不确定性,这种不确定性主要来源于中国法律即政府监管政策的变化。所有采用合同或协议控制模式的境外间接上市,其所涉及的行业根据中国法律都限制和禁止外资进入,作为变通做法的VIE 架构的合法性,完全取决于中国政府的立场和态度。一旦国家相关部委出台相应的规定,可能会对采取VIE 结构的公司造成巨大影响。在政策层面,商务部的《关于外国投资者并购境内企业的规定》(10号文)就给红筹上市设置了不少关卡,让民营企业通过VIE架构海外上市之路充满荆棘,另外,工信部的《关于加强外商投资经营增值电信业务管理的通知》,指出将会对互联网公司使用VIE架构进行密切审视,重点监管。

2.税务及审计风险

由于在VIE架构内部,通过独家技术咨询和服务协议,境内实体公司以服务费用、知识产权使用费用等形式将收入转移给WOFE。VIE架构涉及大量复杂的关联交易以及反避税问题,因此在股息分配上存在潜在的税收风险,且VIE架构横跨多个国家地区,关联方之间的安排和交易可能会受到中国税务机关的关注,可能会面临税收制度不一致的风险,将时刻面临着税务及审计风险。

外部上市壳公司与国内签署的利润转移协议完全出自合同签订双方的意思自愿原则,即使境外企业采取一些风险应对措施,但是并不能根本消除此项风险。例如,新浪就在其年报中披露,上市的壳公司没有任何业务在中国内地,如果非中国运营的境外壳公司需要现金,只能依赖于VIEs向其协议控制方,及境内注册公司的分配的股息,壳公司并不能保证在现有的结构下可以获得持续的股息分配。

3.外汇监管风险

VIE架构的重要目的是实现境外融资,境外公司再将募集到的资金为境内实体公司增资。一般利用独家技术咨询和服务协议实现利润转移,但咨询合同、许可合同中的定价一般与市场定价差异较大,所以在利润出境时,也可能面临外汇管制风险。例如,2009年世纪佳缘境外上市案例中,其在中国境内开展实体业务的两大子公司未能如期取得国家外汇管理局审批的外汇登记证,由此导致外商投资企业批准证书也失效。这就使投资者对世纪佳缘的投资具有不确定性,为公司的发展蒙上了一层阴影和不确定性。

4.资金回流及违约风险

一旦VIE架构实现海外上市的路线无法成行,就得把海外的红筹架构拆掉,成本非常高昂,耗时也非常漫长。境外上市壳公司与国内经营主体公司签署的利润转移协议完全出于双方的意思自愿原则,虽有一定的应变风险能力,但并不能完全消除资金回流及违约风险;

5.道德风险

协议控制的效力毕竟不如简单粗暴的直接股权控制,VIE架构中并不存在类似股权退出机制和股东保护的完善体系,面临着创始人的道德风险。VIE架构中,境外公司与境内实体公司的股权结构不同,这使得不同股东间的利益在不同的司法体系下可能存在冲突。创始人一般既是境内实体公司的股东也是境外公司的股东,当创始人与境外投资者利益冲突时,其可能会利用其股东身份做出损害境外投资人利益的行为。

6.控制力风险

VIE协议在国内监管政策并未放宽,外国投资者在不直接控制境内公司股权的情形下,无法参与境内实体公司的经营管理及决策,在境内实体公司的实际控制人单方面撕毁协议的情况下,会导致VIE架构的崩塌,因此VIE架构下的控制力风险仍需要时刻关注。

例如,2011年**季度,马云以协议控制不能获取第三方支付牌照及危害国家经济安全为由,在股东反对、董事会未通过的情况下,单方面决定撕毁支付宝与阿里巴巴集团之间的协议控制关系,使VIE架构的合法性及其前景备受业界关注。“支付宝”事件也直接导致马云与雅虎、孙正义之间对支付宝协议控制上的矛盾公开化,VIE架构的合法性及其前景备受业界关注。

写在*后的话

作为投融资板块重要的交易结构,VIE架构的创立的确是重要的结构创新,为部分特殊领域的公司在拥抱海外资本和快速扩张方面发挥了重要作用,尤其在近10年的互联网浪潮中,对于该架构存在一种过分的追捧,很多第三方评论机构甚至认为该架构“无懈可击”,堪称“完美”,但是通过以上内容的梳理,可以清晰看到,VIE架构仍存在诸多的天然缺陷和不确定性,公司创始人及核心团队,仍应该在专业团队的指导下,结合所处产业及行业,根据公司战略及现状,合理运用多种架构方法,才能真正推动公司的健康长期发展。